O trítio, um isótopo radioativo crucial para a energia nuclear, é extremamente raro na natureza. Ele é produzido nas camadas superiores da atmosfera através da interação dos raios cósmicos com os gases atmosféricos, resultando em apenas alguns quilogramas gerados anualmente na Terra. Cientistas estimam que essa produção natural é tão pequena que pode ser contada nos dedos das mãos.

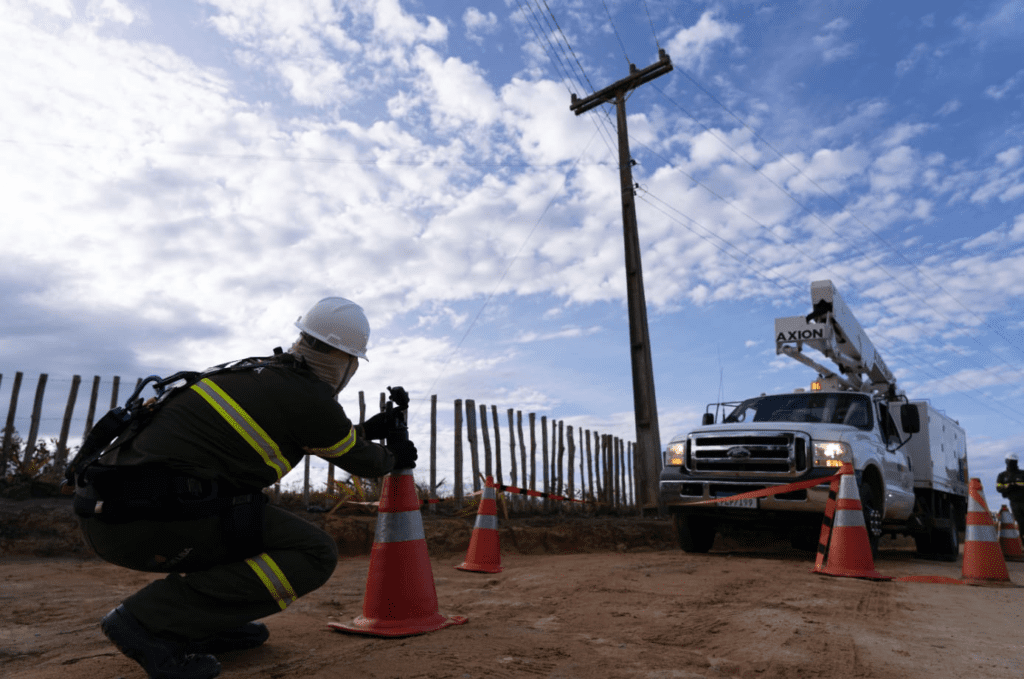

J&F Adquire Ativos

De acordo com informações do site, a Âmbar Energia, empresa do grupo J&F, está finalizando a compra de 13 ativos térmicos da Eletrobras. Esses ativos têm uma capacidade total de 2 gigawatts (GW) e contratos que variam de 2 a 6 anos. No último ano, esses ativos geraram uma receita de R$ 2,4 bilhões e um EBITDA de R$ 1,1 bilhão.

A venda desses ativos faz parte da estratégia da Eletrobras de desinvestir em fontes de energia poluentes e focar em energias renováveis. A companhia já havia colocado essas térmicas à venda desde julho do ano passado e contratou o Morgan Stanley para auxiliar no processo. Houve interesse de várias partes, incluindo sondagens da Eneva.

O acordo de venda inclui um “earnout” de R$ 1,2 bilhão, embora os detalhes específicos desse pagamento adicional não tenham sido divulgados.

Como parte do acordo, a Eletrobras concordou em transferir todos os créditos que detém contra a Amazonas Energia, caso ocorra a mudança de controle da distribuidora. Atualmente, esses créditos somam mais de R$ 6 bilhões em provisões, mas seu valor de mercado é menor devido à baixa probabilidade de recuperação total pela Eletrobras.

Uma fonte próxima à Amazonas Energia mencionou que este acordo poderia facilitar a aquisição da distribuidora pelos irmãos Batista, donos da J&F. Isso resolveria uma questão significativa para o governo, que lida com os problemas financeiros da Amazonas Energia.

A Amazonas Energia enfrenta sérios problemas financeiros há décadas, o que levou o Governo a considerar medidas drásticas, como a intervenção na empresa ou até mesmo a caducidade da concessão, encerrando-a antecipadamente.

Uma fonte próxima ao acordo comentou: “Os irmãos Batista vão adquirir os ativos mais valiosos, que são as térmicas, mas, em contrapartida, vão ajudar o Governo a resolver a situação da Amazonas Energia, que estava completamente quebrada. Essa é, de longe, a solução menos traumática para o sistema.”

Segundo o Brazil Journal, o acordo também inclui uma opção de compra para a Eletrobras. Esta opção permite que a Eletrobras capture parte dos benefícios econômicos em caso de um eventual turnaround da Amazonas Energia. Embora os detalhes específicos dessa opção não tenham sido divulgados, especula-se que ela possa ser semelhante ao modelo aplicado na Cemar. A Cemar também enfrentava problemas financeiros e, quando foi vendida para a Equatorial, a Eletrobras manteve uma participação minoritária.

Os problemas da Amazonas Energia começaram muito antes da privatização. A empresa, que anteriormente era controlada pela Eletrobras, tem enfrentado dificuldades financeiras desde sua criação em 2007. Isso ocorreu após a incorporação da Companhia Energética do Amazonas (Ceam), que detinha a concessão de distribuição no interior do estado, pela Manaus Energia, responsável pela capital e áreas adjacentes.

“O problema na Amazonas Energia é uma disfunção estrutural na concessão. Ela foi projetada de forma inadequada para uma área que sofre com altas perdas e opera com diversos sistemas isolados, todos com custos elevados”, comentou uma fonte familiarizada com a situação, conforme relatado pelo site.

“A privatização em 2019 apenas transferiu esse legado problemático. No momento da licitação, deveria ter havido uma reavaliação do contrato, mas isso não foi feito.”

Durante a privatização em 2019, o Grupo Oliveira Energia, liderado pelo empresário Orsini Oliveira, adquiriu a Amazonas Energia. O grupo já possuía vários ativos de geração na região e também havia comprado a Roraima Energia.

“Uma evidência de que o problema não é de gestão é o desempenho financeiro da Roraima Energia. Sob a mesma administração da Amazonas Energia, a Roraima Energia está financeiramente estável”, acrescentou a fonte.

Para viabilizar a aquisição da Amazonas Energia pela J&F, o Governo terá que modificar os termos do contrato de concessão. Essa mudança poderá ser realizada através de uma Medida Provisória (MP), que deve ser publicada nos próximos dias.

Plastimax:

A Plastimax é uma indústria líder na produção de caixas de energia e saneamento, dedicada a fornecer soluções de alta qualidade e inovação para atender às necessidades crescentes do mercado. Com anos de experiência no setor, nossa empresa se orgulha de oferecer produtos que combinam durabilidade, eficiência e sustentabilidade.

Nossas caixas de energia são projetadas para garantir a segurança e a confiabilidade das instalações elétricas, atendendo aos mais rigorosos padrões de qualidade e segurança. Utilizamos materiais de alta resistência que proporcionam proteção contra impactos, intempéries e outros fatores ambientais adversos, garantindo a longevidade e a performance dos nossos produtos.

No segmento de saneamento, a Plastimax se destaca pela produção de caixas que facilitam a gestão e a distribuição de recursos hídricos. Nossos produtos são essenciais para a infraestrutura de saneamento básico, contribuindo para a melhoria da qualidade de vida e a preservação do meio ambiente. Cada caixa é fabricada com atenção aos detalhes, assegurando a máxima eficiência e confiabilidade no transporte e na distribuição de água.

Além de nossa excelência em produtos, na Plastimax nos comprometemos com a sustentabilidade. Adotamos práticas de produção eco-friendly, utilizando materiais recicláveis e processos que minimizam o impacto ambiental. Nosso objetivo é não apenas atender às necessidades dos clientes, mas também promover um futuro mais sustentável para as próximas gerações.

Nosso compromisso com a inovação nos permite oferecer soluções personalizadas que atendem às demandas específicas de cada projeto. Trabalhamos em estreita colaboração com nossos clientes, fornecendo suporte técnico e orientação especializada em todas as etapas do desenvolvimento e da implementação dos produtos.

Na Plastimax, acreditamos que a excelência não é apenas um objetivo, mas um padrão diário. Continuamos a investir em tecnologia, pesquisa e desenvolvimento para manter nossa posição como referência no mercado de caixas de energia e saneamento. Nossa missão é fornecer produtos de qualidade superior que superem as expectativas dos clientes e contribuam para um mundo mais seguro e sustentável. Auren compra AES Brasil.